机构强烈推荐20只个股-更新中

4月24日给予卫星化学(002648)强推评级。

投资建议:该机构维持公司24-26 年归母净利润预测分别至56.33、64.89、85.73亿元,对应EPS 分别为1.67、1.93 元、2.54 元,当前市值对应24-26 年PE 分别为11x、9x、7x。采用相对估值法,参考同行业可比公司及公司历史估值中枢,给予公司2024 年13 倍PE,对应24 年目标价21.71 元,维持“强推”评级。

风险提示:丙烷、乙烷价格大幅上涨,下游需求不及预期,产能投放进度不及预期。

该股最近6个月获得机构51次买入评级、10次增持评级、5次跑赢行业评级、5次优于大市评级、4次推荐评级、3次强推评级、3次买入-B评级、3次"买入"评级、1次“买入”投资评级、1次“增持”的投评级。

【20:07 扬农化工(600486)2024年一季报点评:周期底部业绩承压 再通胀预期有望助力景气反转】

4月24日给予扬农化工(600486)强推评级。

投资建议:该机构坚定看好农药龙头扬农化工的长期发展,在先正达的护航及公司自身内生的创新能力下,预计公司的业绩将表现出较强的韧性。由于农药价格仍有所下滑,该机构下调公司盈利预期,预计2024-2026 年公司归母净利润为14.16 / 16.81 / 19.49 亿元(前值为17.09 / 20.83 / 23.18 亿)。根据可比公司PE及公司自身情况,该机构给予公司2024 年20x P/E,目标价格69.60 元/股,维持“强推”评级。

风险提示:农药价格持续下行;农药去库不及预期;项目建设不及预期;

该股最近6个月获得机构27次买入评级、5次强烈推荐评级、5次增持评级、3次“买入”的投评级、3次强推评级、2次跑赢行业评级。

【20:02 银轮股份(002126)2023年报及1Q24业绩预告点评:公司管理改革形成良性经营惯性 在热管理赛道均衡成长】

4月24日给予银轮股份(002126)强推评级。

投资建议:看好公司热管理业务均衡发展,中长期稳健兑现经营目标。考虑新项目、海外经营节奏,该机构调整24-25 年盈利预测并引入26 年预测:

风险提示:利润率不及预期、新项目投产不及预期、数字与能源业务不及预期。

该股最近6个月获得机构33次买入评级、8次增持评级、3次跑赢行业评级、3次强推评级。

【19:57 道森股份(603800)2023年报2024年一季报点评:电解铜箔设备维持高增长 内生外延打造高端装备制造平台】

4月24日给予道森股份(603800)强推评级。

投资建议:公司是电解铜箔设备龙头,复合集流体真空镀膜设备打造公司第二增长曲线,外延布局超声焊接、视觉检测等领域设备,有望成长为高端装备制造平台型企业。考虑到公司持续剥离传统油气钻采设备业务、股权激励费用影响以及复合集流体产业化进度,该机构预计公司24-26 年归母净利润分别为2.88/3.80/4.75 亿元(24/25 年原预测值分别为3.67/4.72 亿元),对应EPS 分别为1.38/1.83/2.28 元(24/25 年原预测值分别为1.76/2.27 元),给予24 年业绩25 倍估值,对应目标价34.6 元,维持“强推”评级。

风险提示:下游扩产需求不及预期;新产品研发或推广进度不及预期;原材料涨价削弱盈利水平;核心零部件短缺风险。

该股最近6个月获得机构7次增持评级、6次买入评级、4次强推评级。

【18:12 银泰黄金(000975)2024年一季报点评:金银量价齐升叠加克金成本下降 公司业绩大幅提升】

4月24日给予银泰黄金(000975)强推评级。

投资建议:该机构预计公司2024-2026 年实现归母净利润21.46/22.94/29.48 亿元,分别同比增长50.7%、6.9%、28.5%。该机构看好公司成长性,参考公司近期股价变动和可比公司估值,给予公司24 年27 倍PE,对应目标价20.87 元,维持“强推”评级。

风险提示:金属价格大幅波动;安全环保风险导致矿山生产建设不及预期。

该股最近6个月获得机构31次买入评级、6次优于大市评级、5次跑赢行业评级、4次增持评级、3次强推评级、3次推荐评级、2次买入-A评级。

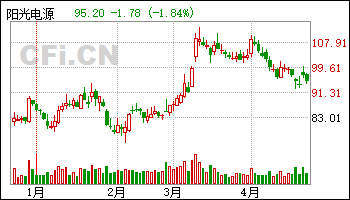

【18:07 阳光电源(300274)2023年报及2024年一季报点评:业绩高速增长 盈利能力超预期】

4月24日给予阳光电源(300274)强推评级。

投资建议:公司光储业务高速增长,成本管控下24 年有望保持较高盈利能力。

考虑公司盈利能力超预期和行业竞争情况,该机构小幅调整盈利预测,预计公司2024-2026 归母净利润分别为108.50/121.05/132.74 亿元( 24/25 年前值101.52/126.60 亿元),当前市值对应PE 分别为13/12/11 倍。参考可比公司估值,考虑公司盈利能力较强,给予2024 年17x PE,对应目标价124 元,维持“强推”评级。

风险提示:需求不达预期,原材料供应紧张,行业竞争加剧等。

该股最近6个月获得机构29次买入评级、9次增持评级、6次推荐评级、3次强推评级、3次跑赢行业评级、1次强烈推荐评级、1次买入-A评级、1次优于大市评级。

【17:17 驰宏锌锗(600497)2024年一季度点评:锌价下跌和管理费用增加拖累公司业绩 看好未来成长性】

4月24日给予驰宏锌锗(600497)强推评级。

投资建议:该机构预计公司2024-2026 实现归母净利润20.2/21.9/22.9 亿元,分别同比增长41.1%/8.3%/4.8%,参考可比公司估值情况,给予公司目标价6.75元,维持“强推”评级。

风险提示:金属产品价格大幅波动;项目扩产不及预期。

该股最近6个月获得机构10次买入评级、3次强推评级、3次增持评级、1次推荐评级。

【17:02 万辰集团(300972):高速拓店 收入高增 盈利向上】

4月24日给予万辰集团(300972)强烈推荐评级。

投资建议。量贩零食行业当前尚处在高速成长期,行业份额加速向头部集中,公司团队优质,供应链、仓配、拓展、品牌等多维度领先,龙头优势稳固,预计份额持续提升,利润逐步兑现。预计公司2024E/25E/26E 归母净利润分别为2.0/4.3/6.1 亿元,维持“强烈推荐”评级。

风险提示:拓店速度不及预期,开店空间不及预期,竞争加剧,食品安全风险

该股最近6个月获得机构6次增持评级、4次买入评级、2次强烈推荐评级。

【15:27 盐津铺子(002847)2024年一季报点评:势头强劲 盈利上行】

4月24日给予盐津铺子(002847)强推评级。

投资建议:看短期增速,更看长期竞争力,维持“强推”评级。公司锚定三年倍增的中期目标,持续打磨供应链内功,全渠道、大单品共振发力,高成长持续性可看更长远,该机构维持2024-2026 年EPS 预测为3.40/4.29/5.27 元,对应PE 为23/18/15 倍。考虑公司竞争力持续强化,高成长持续性可看更长远,为零食板块优质alpha 标的,维持目标价89 元,对应24 年PE 约25 倍出头,维持“强推”评级。

风险提示:零食量贩、抖音等渠道增速放慢;新品放量不及预期;竞争加剧等。

该股最近6个月获得机构63次买入评级、18次增持评级、5次“买入”投资评级、5次跑赢行业评级、4次推荐评级、3次优于大市评级、2次强推评级、1次买入-A的投评级、1次买入-A投资评级。

【15:17 中炬高新(600872)2024年一季报点评:盈利超出预期 初露改革锋芒】

4月24日给予中炬高新(600872)强推评级。

投资建议:盈利超出预期,初露改革锋芒,维持“强推”评级。公司内部变革实在发生,经营明确步入改善,后续有望重回高增通道,作为稀缺改革潜力标的,给予中炬三年战略性推荐,价值配置正当时。考虑潜在地产处置收益,同时暂不考虑收并购贡献,该机构维持24-26 年 EPS 预测1.04/1.24/1.65 元,对应P/E估值26/22/17 倍,其中剔除土地收益后24 年归母净利润约为7.9 亿,对应给予30 倍PE,并加回地产估值后,对应目标市值/目标价分别约为270 亿/34.5元,同时基于3 年改革视角,维持3 年目标市值400 亿,维持“强推”评级。

风险提示:下游需求低迷;市场竞争加剧;改革前期费用投放加大;全国化拓展、餐饮渠道开发等不及预期;非主业剥离进度不及预期;食品安全问题等。

该股最近6个月获得机构30次买入评级、9次增持评级、6次强推评级、4次强烈推荐评级、4次“买入”投资评级、3次买入-A的投评级、2次谨慎推荐评级、2次推荐评级、2次优于大市评级。

【14:32 华峰化学(002064):产品销量提升 产能扩张持续推进】

4月24日给予华峰化学(002064)强烈推荐评级。

公司盈利预测及投资评级:公司是氨纶、己二酸和聚氨酯原液的龙头企业,规模、技术、成本优势明显,未来将继续深耕行业,强化规模优势。基于公司2023年年报,该机构相应调整公司2024~2026 年盈利预测。该机构预测公司2024~2026年净利润分别为29.84、34.72 和38.79 亿元,对应EPS 分别为0.60、0.70和0.78 元,当前股价对应P/E 值分别为13、11 和10 倍。维持“强烈推荐”评级。

风险提示:产品价格下滑;行业新增产能投放过快;行业需求下滑。

该股最近6个月获得机构5次买入评级、3次增持评级、2次跑赢行业评级、1次强烈推荐评级、1次推荐评级、1次优于大市评级。

【14:17 天孚通信(300394)2024年一季报点评:下游需求旺盛 看好公司成长性】

4月24日给予天孚通信(300394)强推评级。

投资建议:公司是业界领先的光器件整体解决方案提供商,随着全球AI 算力建设所催生的高速光模块更新迭代需求,公司光器件产品有望核心受益。公司保持高研发投入加强技术预研,快速满足客户需求,未来有望实现高速成长。

风险提示:全球AI 算力侧建设不及预期,光器件行业内部竞争加剧,主流客户光互联方案出现较大变化

该股最近6个月获得机构20次买入评级、10次增持评级、3次强推评级、1次推荐评级、1次优于大市评级、1次买入-A评级、1次“买入”投资评级。

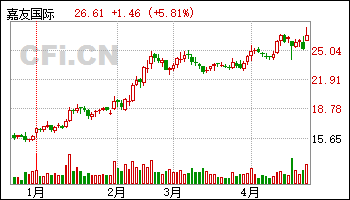

【14:12 嘉友国际(603871):24Q1业绩超预期 归母净利3.1亿元 同比+52% 持续强推】

4月24日给予嘉友国际(603871)强推评级。

投资建议:1)盈利预测:考虑公司非洲业务带来的成长性,该机构小幅上调公司24-26 年归母净利预测分别为13、15.5、18.1 亿元(原预测为12.6、15.1、17.6 亿元),对应EPS 分别为1.86、2.22、2.59 元,对应PE 分别为14、11、10 倍。2)投资建议:考虑公司非洲第二成长曲线为公司带来新的业绩增长动力,该机构给予公司2024 年预计利润18 倍PE,对应一年期目标市值234 亿元,目标价33.4 元,预期较现价有33%空间,强调“强推”评级。

风险提示:地缘政治风险,经济出现下滑等。

该股最近6个月获得机构18次买入评级、5次跑赢行业评级、5次强烈推荐评级、5次强推评级、3次优于大市评级、1次增持评级。

【12:17 嘉友国际(603871):Q1业绩持续高增 关注非洲业务空间】

4月24日给予嘉友国际(603871)强烈推荐评级。

投资建议。展望24 年,蒙古对华煤炭出口预计仍有增长,截至4.13,甘其毛都口岸进口煤炭同比增长22.8%,公司于24 年2 月与MMC 签署煤炭长协,后续长协货量得到保障,中蒙基本盘仍有增量。同时非洲、中亚市场持续贡献成长,尤其在非洲区域,依托在铜钴矿带重要节点的前瞻性布局和运力资源的扩张,公司有望承接更多跨境矿产品物流业务。该机构预计公司24-26 年归母净利润分别为13.1 亿元、15.2 亿元、17.6 亿元,同比增长26%、17%、16%,对应24 年PE 为13.5x,PB 为3.0x,维持“强烈推荐”评级。

风险提示:宏观经济波动风险、核心口岸通关量受影响、业务区域地缘冲突风险、非洲项目运营情况不及预期。

该股最近6个月获得机构18次买入评级、5次跑赢行业评级、5次强烈推荐评级、4次强推评级、3次优于大市评级、1次增持评级。

【11:27 中炬高新(600872):Q1利润开门红 改革初见成效】

4月24日给予中炬高新(600872)强烈推荐评级。

投资建议:改革效果初步体现,维持“强烈推荐”评级。公司一季度酱油、鸡精鸡粉核心品类双位数以上增长,全国化招商稳步推进,降本增效净利率大幅改善。此前公司公布股权激励目标及三年战略规划,充分彰显管理层信心,从一季度表现看改革出具成效,目前仍在坚定推进,后续还有地产剥离等事件催化。考虑到公司Q1 利润超预期,该机构略微上调2024 年美味鲜归母净利润至7.7 亿,给予30 倍PE,加上公司土地价值50 亿,目标市值281 亿,维持“强烈推荐”评级。

风险提示:需求下行、行业竞争阶段性加剧、改革短期波动等

该股最近6个月获得机构29次买入评级、8次增持评级、5次强推评级、4次强烈推荐评级、4次“买入”投资评级、3次买入-A的投评级、2次谨慎推荐评级、2次推荐评级、2次优于大市评级。

【10:32 百洋医药(301015):业绩稳健高增长 积极回馈投资者派息率达61%】

4月24日给予百洋医药(301015)强烈推荐评级。

风险提示:医药政策变化、品牌运营业务集中、市场竞争加剧等。

该股最近6个月获得机构7次买入评级、1次强烈推荐评级、1次优于大市评级、1次增持评级。

【10:32 新澳股份(603889):持续推进产能扩张 期待盈利能力逐季回升】

4月24日给予新澳股份(603889)强烈推荐评级。

盈利预测及投资建议:公司羊毛&羊绒双轮驱动,保持产品开发能力,不断拓展产品功能性及应用场景。全球产能持续拓展布局,并不断完善营销网络及激励机制,增强全球订单获取能力。预计2024-2026 年收入规模分别为50.31亿元、57.22 亿元、63.76 元,同比增速分别为13%、14%、11%。归母净利润规模分别为4.50 亿元、5.26 亿元、5.91 亿元,同比增速分别为11%、17%、12%。当前市值对应24PE12X,25PE10X,维持强烈推荐评级。

风险提示:原材料成本上升风险、国际贸易环境不确定风险、接单不及预期导致产能利用率不足拖累利润表现风险。

该股最近6个月获得机构17次买入评级、6次增持评级、1次持有评级、1次强烈推荐评级。

【10:02 中国电信(601728):收入稳增 产业数字化快速发展】

4月24日给予中国电信(601728)强烈推荐评级。

投资建议:预计公司2024-2026 年净利润分别为325.52 亿元、349.50 亿元、373.27 亿元,对应2024-2026 年PE 分别为17.1X、16.0X 和15.0X,PB 分别为1.2 倍、1.1 倍和1.0 倍,维持“强烈推荐”评级。

风险提示:5G 发展不及预期、创新业务拓展不及预期、成本管控不及预期。

该股最近6个月获得机构18次买入评级、5次增持评级、3次跑赢行业评级、2次强烈推荐评级、2次增持-B评级、2次买入-A评级、1次推荐评级、1次优于大市评级、1次”推荐”评级。

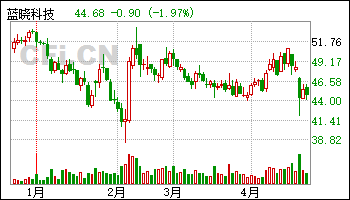

【08:47 蓝晓科技(300487):研发创新驱动 业绩多点开花 品牌价值持续提升】

4月24日给予蓝晓科技(300487)强推评级。

投资建议:基于公司2023 年及2024 年一季度业绩,该机构将此前对公司24-25年归母净利润预期由10.17/13.53 亿元调整至10.03/12.82 亿元,并补充对2026 年的归母净利润预测为15.92 亿元,对应2024-26 年PE 分别为22.3x、17.5x、14.1x。参考公司近5 年估值中枢给予2024 年35 倍PE,对应目标价为69.65 元,维持“强推”评级。

风险提示:项目建设落后预期;产品验证遭遇瓶颈;下游需求大幅衰减。

该股最近6个月获得机构13次买入评级、8次增持评级、3次推荐评级、3次强烈推荐评级、2次强推评级、2次买入-B评级、2次跑赢行业评级、1次“买入”投资评级。

【08:17 海大集团(002311):饲料主业稳增 生猪板块扭亏】

4月24日给予海大集团(002311)强烈推荐评级。

该机构预计公司24-26 年盈利预测分别为35.2 亿元、41.3 亿元、44.9 亿元,对应PE 分别为24X、20X、19X,维持“强烈推荐”投资评级。

风险提示:原材料价格波动超预期;下游养殖景气度不及预期;突发大规模不可控疫情等。

该股最近6个月获得机构7次买入评级、3次跑赢行业评级、2次强烈推荐评级、2次增持评级、1次推荐评级。