“H19远洋1”展期方案:展期2.5年 2025年6月起分期兑付本金

1月14日,远洋集团(03377.HK)公司全资附属公司远洋控股集团(中国)有限公司发布公告,将于1月18日至1月20日召开远洋控股集团(中国)有限公司公开发行2019年公司债券(第一期)(品种一)(以下简称“H19远洋1”)2024年第一次债券持有人会议,审议《关于豁免本次债券持有人会议通知、临时提案等期限及监票相关程序的议案》和《关于调整“H19远洋1”本息兑付安排及提供增信保障措施等事项的议案》。

2019年3月20日,远洋控股在中国境内公开发行了规模合计17亿元的“H19远洋1”债券,期限5年,当前余额13.20亿元,当期票面利率5.50%,本期债券的兑付日为2024年3月20日。

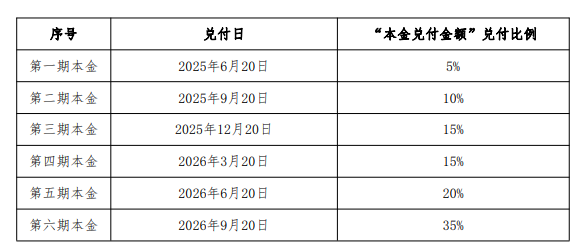

议案显示,本期债券本金兑付时间调整为自2025年6月20日起至2026年9月20日(以下简称“兑付日调整期间”),即展期2.5年。自2025年6月起,本期债券的本金兑付金额开始分期兑付,明年分三期合计兑付30%本金,2026年兑付剩余70%本金。

利息兑付方面,方案显示,本期债券的付息基准日为2023年12月31日(以下简称“基准日”),债券存续期间原有票面利率维持不变(按照年化利率5.50%计息),不计复利。具体利息兑付安排如下:

1、截至基准日应计利息:本期债券自2023年3月20日至基准日(不含)的应计利息,于2024年6月30日前支付。

2、基准日后新增利息:自2023年12月31日至2025年3月19日产生的利息(需扣除因分期偿付本金时已经获得支付的利息)将于2025年3月20日支付;本期债券自2025年3月20日至2026年3月19日产生的利息(需扣除因分期偿付本金时已经获得支付的利息)将于2026年3月20日支付。

同时,远洋控股计划增加本息兑付宽限期条款,即给予兑付日连续30个交易日的宽限期。如果发行人在宽限期内对本期债券届时应付本息进行了足额偿付或得到债券持有人会议相关豁免,则不构成发行人对本期债券的违约。

同时,远洋控股为本期债券增加增信保障措施,具体包括:(一)以三亚棠棣项目所属三亚棠棣庄园投资有限公司75%股权收益权提供质押担保;(二)以贵阳远洋万和世家项目所属贵阳远汇房地产开发有限公司100%股权收益权提供质押担保;(三)以长沙世纪公园项目所属芜湖远澈锦程投资中心(有限合伙)102,900万元的合伙企业份额收益权、股东及关联方借款债权提供质押担保;(四)以成都来福士T5项目所属芜湖远翔启捷投资管理中心(有限合伙)38,700万元合伙企业份额收益权、股东及关联方借款债权提供质押担保;(五)以北京颖煜企业管理咨询有限公司与发行人对重庆远洋红星企业发展有限公司等合计390,700万元股东及关联方借款债权提供质押担保;(六)以远洋琨庭项目所属廊坊市裕丰房地产开发有限公司享有221,900万元的股东及关联方借款债权提供质押担保;(七)以中山远洋繁花里项目所属中山市哈特贸易有限公司享有113,100万元的股东及关联方借款债权提供质押担保;(八)以北京万和城邦项目所属北京紫金长宁房地产开发有限责任公司享有68,000万元的股东及关联方借款债权提供质押担保;(九)以北京门头沟潭柘寺项目所属北京潭柘兴业房地产开发有限公司享有65,450万元的股东及关联方借款债权提供质押担保;(十)以福州天赋项目所属福州远榕兴置业有限公司享有44,300万元的股东及关联方借款债权提供质押担保;(十一)以三亚大茅项目所属远洋(海南)农业农村发展有限公司享有58,300万元的股东及关联方借款债权提供质押担保;(十二)以佛山天成项目所属佛山市展翰房地产开发有限公司享有60,000万元的股东及关联方借款债权提供质押担保;(十三)以天津鲲栖府项目所属天津星华城置业有限公司享有40,000万元的股东及关联方借款债权提供质押担保;(十四)以茂名远洋山水项目所属茂名市锦绣河山房地产开发有限公司享有29,600万元的股东及关联方借款债权提供质押担保;(十五)以北京五里春秋项目所属北京景西房地产开发有限公司享有24,000万元的股东及关联方借款债权提供质押担保。

方案显示,上述资产包为“共享增信资产”,还将为“H19远洋2”、“H21远洋1”、“H21远洋2”、“21远洋PPN001”、“22远洋PPN001”提供增信。