50万存20年可取近百万!养老储蓄试点落地五城

近期,个人养老金政策陆续出台,标志着我国养老“第三支柱”发展进入崭新的阶段,

一则《关于开展特定养老储蓄试点工作的通知》(以下简称《通知》)这几天迅速在“上班族”圈里引起热议,《通知》明确由“工农中建”四大行在合肥、广州、成都、西安、青岛五城市开展养老储蓄试点,单家银行试点规模不超过100亿元,试点自2022年11月20日开始,试点期限一年。

“我今年40周岁,如果买个20年的养老储蓄产品,等我退休时候,正好可以取出。”在南京某国企从事财务工作的杨波(化名)仔细研究了一下,他觉得如果年利率能够保持在5%,“甚至以上,存个20年定期,收益率应该还是不错的。”

但是,同样是“80后”的张伟(化名)觉得20年太长了,“存个5年定期的,我还是会考虑的。但是叫我存20年,我肯定不存,即使利率高一点,我也不存。”

8月2日,武汉科技大学金融证券研究所所长、中国养老金融50人论坛核心成员董登新在接受时代财经采访时表示,“特定养老储蓄”既是银行存款产品的创新,也是个人养老金产品的创新。

“它的推出,一方面可以提高个人养老金在家庭财富当中的比重,另一方面有利于将家庭理财方向从短期赚快钱导向长期投资的轨道上来,这是利国利民的好事。”董登新认为。

潜在利率下限或在3.18%-3.50%

资料显示,我国多层次养老保险体系主要包括三个方面,也就是通常所说的“三支柱”。

其中,“第一支柱”为基本养老保险,包括城镇职工基本养老保险和城乡居民基本养老保险,立足于保基本,采取社会统筹与个人账户相结合的模式,体现社会共济,已具备相对完备的制度体系,覆盖范围持续扩大。

“第二支柱”为企业年金、职业年金,由用人单位及其职工建立,主要发挥补充作用,已有良好的发展基础。

“第三支柱”为个人储蓄性养老保险和商业养老保险,此前没有全国统一的制度性安排,是多层次养老保险体系的短板。

“不论是单位就业人员还是灵活就业人员,不受就业地域、户籍限制,只要个人自愿都可以公平参加个人养老金制度,并且跨省跨地域流动时,个人的权益不受影响。”某券商分析师隋涛(化名)告诉时代财经,此次《通知》意味着银行储蓄在未来将被纳入到“第三支柱”框架中,这是继养老理财之后,进一步丰富了养老金融产品的供给。

“可以满足居民多样化养老需求。相较于其他养老金融产品,养老储蓄的优势在于收益稳定、存取灵活,但是利率会比较低,因此,利率定价是此次养老储蓄的主要关注点。”隋涛表示。

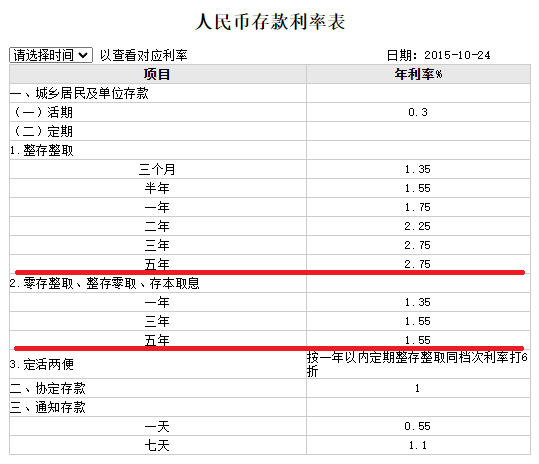

《通知》显示,养老储蓄试点的产品类型包括整存整取、零存整取和整存零取,期限分为5、10、15、20年四档,产品利率略高于大型银行五年期定期存款的挂牌利率。

时代财经注意到,根据相关规定,人民币5年整存整取存款利率为2.75%;5年零存整取、整存零取存款利率为1.55%。

图片来源:工行官网截图

工商银行的官网显示,“个人人民币5年整存整取存款”年利率最高可至3.15%,“3年期个人大额存单”的产品利率可以达到3.25%。农业银行的部分“3年期个人大额存单”的产品利率可以达到3.35%。

图片来源:工行官网截图

中金公司认为,国债利率或可作为推算本次养老储蓄试点产品潜在定价区间的下界基准利率。

基于1-3年期国债与定期存款利率,中金公司发现二者利差与期限存在负相关。1至3年期,国债与定期存款出现约-0.39%的负利差。根据此利差结合国债利率推算,5-20年期养老储蓄产品利率下界约为3.18%-3.50%。由于产品具有普惠性,且利差与期限存在负相关,实际利率下界可能高于该数值。“我们认为,根据风险收益匹配原则,养老理财收益水平或可作为收益上界参考。5年期、10年期养老理财产品业绩比较基准下限为4.8%、5.0%。”

董登新告诉时代财经,养老储蓄的利率应该是明显高于普通存款的同期利率,“至于高多少,我想高一到两个百分点,都应该可以。因为现在长期的普通存款基本上没有了,一般的普通长期存款就是五年,最多八年或十年就没有了。那么,本次试点的养老储蓄产品,尤其是10年或者10年以上的超长期产品,它的利率,我想最保守的情况下,也要比普通存款同期利率高一到两个百分点。否则,对于老百姓来说,是没有吸引力的。”

50万养老储蓄存20年或可取近百万

近日,中国银保监会副主席梁涛在“2022青岛·中国财富论坛”上表示,去年银保监会正式启动养老理财产品试点后,目前已有23.1万投资者累计认购养老理财超过600亿元,总体开局良好、进展顺利。

西部证券研报指出,专属商业保险试点产品稳健型账户的保底利率为2%-3%,2021年年化实际收益率为4.5%-6%;银行理财试点产品的业绩比较基准为5%-8%;养老基金的比较基准多为沪深300及中债指数的加权均值。

在这种情况下,养老储蓄产品的利率是否有吸引力,对于居民来说确实很重要。

“那么,对于普通居民来说,就要自己衡量一下风险承受能力。要知道,养老储蓄产品归根到底,还是存款,不是理财。”隋涛认为,如果20年期的养老储蓄产品的利率能够达到5%,甚至6%的情况下,“买的时间越长,还是越划算的,也是最具投资价值的。”

上述《通知》要求,试点银行做好产品设计、内部控制、风险管理和消费者保护等工作,保障特定养老储蓄业务稳健运行。另外,储户在单家银行购买上限为50万元本金。

作为“上班族”又是“80后”的杨波与张伟来说,他们最关心的是“如果50万元存了20年,最终能拿到多少钱”,因为彼时他们正好“步入退休阶段”。

隋涛给时代财经算了一笔账,按照中金公司的测算逻辑,5-20年期养老储蓄产品利率下限约为3.18%-3.50%,上限是5年期、10年期养老理财产品业绩比较基准下限的4.8%、5.0%,“以5%来推算,50万元存款在复利情况下存20年,最终可以拿到132.66万元,等于是赚了82.66万元。即使以3.5%来测算,50万元存20年的结果是99.5万元,约等于翻了一倍。如果20年的养老储蓄产品的利率能够给到6%,那收益率就更高了。”

在最佳情况下,隋涛的测算结果是,如果年利率6%,50万元的20年养老储蓄存款到期时可以拿到160万元左右,等于是赚了一百多万。“但这仅仅是一个模拟测算,很难有6%那么高。”

图片来说:网络截图

对于这个模拟计算收益率,杨波与张伟都觉得不错,但是张伟坦言,“如果五年养老储蓄存款的利率能够达到3.5%,我更愿意去存这种五年的。50万存5年,在复利情况下也有9万多的利息。”

杨波表示,如果真的可以达到6%年利率,他反而更希望能存的长一点,“20年后,50万变成160万,再加上我的退休工资,过上有质量的养老生活应该是没问题了。”

天风证券研报认为,相较于其他养老金融产品,养老储蓄的优势在于收益稳定、存取灵活(提前支取按照活期存款利率结算),但利率较低。目前低风险的养老金融产品中,养老理财2022年上半年的年化收益率在3%-6%之间、专属商业养老保险2021年稳健型、进取型账户的结算利率分别达4%-6%、5%-6.1%。而试点文件中提出养老储蓄“略高于五年期定期存款的挂牌利率”,虽然期限拉长至10年甚至20年,但由于资产端很难提供对应的高收益资产,预计利率提升幅度较小,收益率低于银行理财及养老保险。

对此,董登新认为,目前试点的“5、10、15、20年四档”特定养老储蓄的存款期限还是比较短,“将来,我个人认为可以把期限延伸的更长,比方说25年、30年,这种期限可以进一步给予更高的利率,对老百姓来说,这是很有吸引力的。”

同时,董登新还告诉时代财经,2008年10月9日,国务院决定对储蓄存款利息所得暂停征收个人所得税。“存款利息税只是暂停征收,将来是不是还要恢复征收的,很难说。因此,如果可以规定,对于特定养老储蓄产品,利息税就是豁免的,这样也会增加产品的政策优惠和吸引力。这个政策如果能够到位,可以更好地培育家庭养老理财的长期目标。”