茅台“壕气”分红240亿!吃喝板块蓄势待发?关注四大信号!

值得关注的是,近日来资金趁胜追击,在回暖之际连续借道食品ETF(515710)加码吃喝板块核心资产。数据显示,截至11月21日,食品ETF(515710)连续3日获资金净申购,金额合计超千万元。

11月20日晚,贵州茅台公告称,公司拟向全体股东每股派发现金红利19.106元(含税)。截至2023年9月30日,公司总股本为12.56亿股,以此计算合计拟派发现金红利240.01亿元(含税)。这是继2022年贵州茅台首次实施特别分红后,连续第二年进行特别分红。加上年中分红的325.49亿元,本年度贵州茅台合计分红近565.50亿元。

行业核心龙头股“壕气”派现,无疑给吃喝板块注入一针“强心剂”!年初以来,受市场对板块需求的担忧,以及北向资金大幅撤出等因素影响,吃喝板块持续调整。值得关注的是,10月下旬以来吃喝板块积极回暖,止跌势头较明显,当前阶段可以“上车”了吗?

1、茅台频频“放大招”!或加速行业拐点到来

11月以来,茅台“大动作”不断!月初起上调公司53%vol贵州茅台酒(飞天、五星)出厂价格,平均上调幅度约为20%。此次又连续第二年派发特别分红,金额高达240亿元!

券商人士指出,贵州茅台提价,在增厚自身利润的同时,打开千元价格带白酒提价空间,有助于推动高端酒高质量发展,或加速板块拐点提前到来。本次如此大手笔派现,既反映出公司现金流的健康稳定,也体现茅台对于行业的发展信心,有利于提振板块情绪。

2、行业基本面修复中,需求预期高涨

当前外部宏观积极向好,经济政策频出,消费需求持续复苏。具体来看:

白酒方面,9-10月白酒终端动销保持了良好增长。根据国家统计局公开数据,9-10月的单月社零数据烟酒分别增长23.1%和15.4%,1-10月累计增长10.3%,无论单月还是累计,都是增长最快的细分行业之一,体现白酒行业消费需求的韧性。由于去年11-12月基数开始走低,未来两个季度行业动销有望在低基数下实现弹性增长。

大众品方面,10月社零名义同比+7.6%(较前值+2.1pct),两年复合增速+3.5%,好于预期。 从今年三季报的收入表现看,大众品整体仍呈现一个渐进式复苏的趋势。后续随着经济的稳步复苏,以及消费信心的恢复,整体大众品收入端有望逐渐走出低谷,利润端由于成本下行幅度较大,大众品公司整体盈利能力有望显著修复。

3、业绩韧性十足,行业长期高景气

吃喝板块前三季业绩彰显韧性。从整体口径统计,食品ETF(515710)跟踪的细分食品指数50家成份股公司前三季归属母公司净利润1545.37亿元,同比增长13.86%,净利增速高于中报的12.85%,板块整体盈利持续提升。

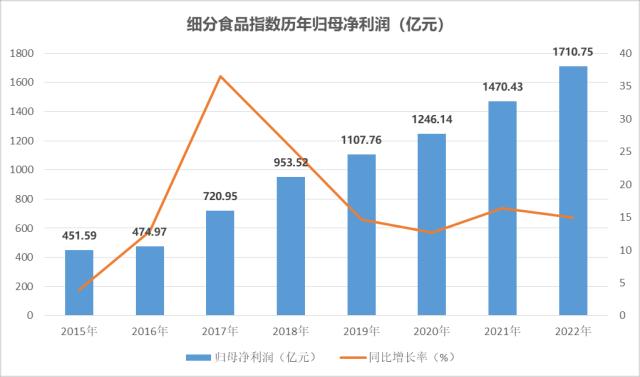

拉长时间来看,2015年以来,细分食品指数归母净利润逐年增长,2019年至2022年期间净利同比增速仍维持10%以上,验证行业长期高景气。

数据来源于iFinD,统计区间为2015年至2022年

4、估值低位,长期配置价值突出

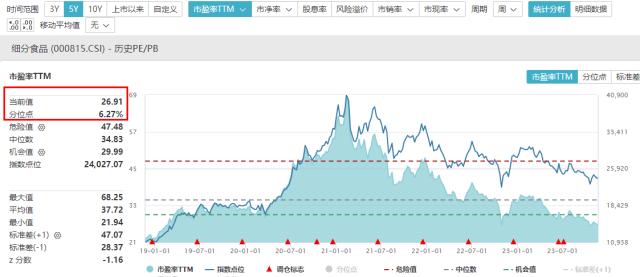

吃喝板块当前估值水平已处于阶段底部区间。截至11月20日,食品ETF(515710)跟踪的细分食品指数PE估值26.91倍,处于近5年6.27%分位点,即低于近5年来逾93%的时间区间,估值性价比尤为突出。

看好吃喝板块估值修复及长期投资价值,建议重点关注食品ETF(515710)。公开数据显示,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局白酒,近4成仓位布局饮料乳品、调味、啤酒等板块,贵州茅台为第一大权重股,最新权重占比超16%!

文中图片及数据来源于沪深交易所、华宝基金,截至2023年11月21日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。