招商证券:央行新闻发布会的三个看点

报告发布时间:2023年7月15日

事件

7月14日,央行召开上半年金融统计数据新闻发布会,就市场热点问题回答记者提问。央行副行长刘国强,携调统司与货政司司长参加此次会议。

热点关注

1.支持银行重新商定存量房贷利率,或将修复居民现金流量表,有助于增强消费。

发布会上,央行表示“支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款”。对此,市场反响强烈,本文认为该政策落地的实际影响将主要偏向微观层面。

宏观层面,自2019年央行推动LPR改革以来,“LPR+浮动加点”迅速成为银行按揭贷款利率定价的主流模式。

在此过程中,央行按照“先增量、后存量”原则,先是运用宏观审慎评估(MPA)考核,推动银行新发放贷款参考LPR进行定价,而后(2020年3月起)启动存量浮动利率贷款定价基准转换。

效果上,截至2019年末,新发生贷款中运用LPR定价的占比已超过90%,2020年后金融机构不再新签参考贷款基准利率定价的浮动利率贷款合同(《货币政策执行报告》(2020Q1)),这意味着新增房贷利率于2019年末完成定价机制改革。存量部分,《货币政策执行报告》(2020Q3)表示,“截至8月末,存量贷款定价基准转换进度已顺利完成,存量个人房贷转换进度为99%,其中91%转换为参考LPR定价”,说明存量房贷利率于2020年三季度末也完成机制改革。

此次发布会上,央行表示:“99%的房贷是选择浮动利率机制,就是以贷款市场报价利率为基准,签合同的时候选择一个加点,加点部分在合同期限内固定不变”。因此,2022年以来,45BP降息幅度的LPR利率下调,已经使个人住房贷款加权平均利率由高点下行1.5个百分点,房贷主体整体受益。此次降息的重点是降低定价机制中的加点部分,而无论是“变更合同约定”,还是“以新发放贷款置换存量贷款”,个人按揭贷款余额均不会产生显著变化(忽略时滞因素)。

从微观来看,此次央行支持商业银行本着市场化、法治化原则,重新签订按揭贷款利率,将对“浮动加点”较高的存量贷款主体形成利好。自LPR改革以来,首套房按揭贷款利率从5.43%降至4%,对应的加点幅度从+58BP降至-30BP;二套房按揭贷款利率则从降至5.78%降至4.9%,对应的加点幅度从+93BP降至+61BP。在此期间,首套房与二套房的加点幅度于2021年10月达到顶峰,分别为1.1与1.35个百分点。如果央行顺利推动商业银行重新签订按揭贷款利率合同,将对2021年前三季度签订按揭贷款合约的居民产生较大吸引,相应的个人住房贷款规模约为7.3万亿元。

在此过程中,居民现金流量表将得到改善,节省的利息支出有助于增强消费;银行则会因息差收窄,而受到一定损失。

2.谨慎乐观看待人民币汇率走势,“预期管理”与“适时纠偏”是央行应对汇率异常波动的核心思路。

上半年,人民币经历了两轮贬值:第一轮发生在2月2日至2月27日,贬值幅度3.6%;第二轮起始于5月5日,贬值幅度一度达到5.1%。观察人民币中间价,第二轮贬值势头更猛:6月30日,中间价报7.23,逼近7.26(2022年11月4日)关键点位,创下2015年“811”汇改以来的第二峰值。

7月以来,随着美元指数大幅走弱,人民币兑美元的贬值压力明显释放,人民币中间价与即期汇率回升至7.15以内。但引发此轮人民币贬值的根本问题尚未化解,需要货币当局未雨绸缪。对此,央行在发布会上表示“下一步,以保持人民币汇率在合理均衡水平上基本稳定为目标,以预期管理为核心,综合施策、稳定预期,必要的时候对市场顺周期、单边行为进行纠偏,坚决防范汇率大起大落”。

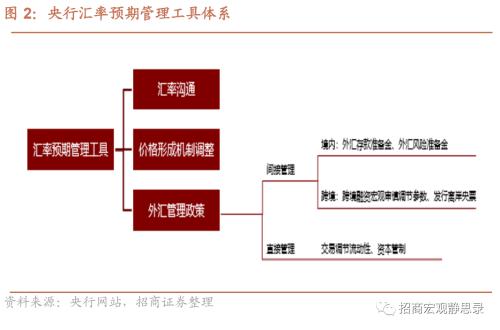

可见,“预期管理”、“适时纠偏”是央行应对汇率潜在异常波动的主要措施。我们在报告《打开预期管理工具箱》中,已就央行预期管理思路和方式进行梳理,在此不再重复。

3.加大逆周期调节力度基调未变,低碳、科创与保交楼仍是结构性政策工具支持重点。

关于下半年货币政策还有哪些发力方向,后续降准降息还有多大空间,结构性货币政策方面会否推新等问题,央行态度偏向积极。

基调方面,会议重申“加大逆周期调节”立场,表示将根据形势变化合理把握节奏和力度来执行总量政策;

措施方面,会议着重提及存款准备金率、中期借贷便利(MLF),以及公开市场操作(OMO)等政策工具。根据流动性缺口测算,预计下半年二次降准概率较大,流动性调节可能坚持“收短放长”的操作思路,降息与否或仍受市场利率与政策利率的偏离度影响。

结构性政策工具方面,我们注意到尽管二季度货币政策例会没有提及该工具的使用,但却突出金融支持低碳、科创与房地产等重点领域。此次会议重申“继续发挥好结构性货币政策工具的引导作用”,表明结构性政策工具不会很快淡出,而再次强调低碳、科创与保交楼,说明与此相关的工具将是重点发力方向。

结论与展望

六月降息之后,市场对货币政策的关注度明显降低,大家对未来政策的期待转向财政、房地产、消费与产业政策等领域。但在财政发力的同时,货币政策是否配合,这对于市场走势至关重要。例如:去年下半年,央行流动性边际收紧是引发11月债市回调的重要因素。当前,政府发债节奏于6月开始加快,预计三季度将明显提速,流动性松紧与否是市场面临的一大考验。从此次发布会的表述来看,央行整体呈积极态势,但也体现出保持更强政策定力的倾向。建议密切关注,三季度资金面的变化,坚持谨慎乐观的既定原则。

风险提示:

地缘政治风险、全球衰退及主要经济体货币政策超预期。