百亿私募连续三周加仓,是看好后市?还是加紧自救?

财联社9月6日讯(记者黎旅嘉)进入9月,A股市场整体依旧延续了7月初以来的回调趋势,截至周一收盘,上证指数徘徊在3200点关口下方。虽然市场全面回暖仍需时日,但针对后市,虽然私募整体在仓位上有所分歧,但百亿私募则以连续3周加仓。

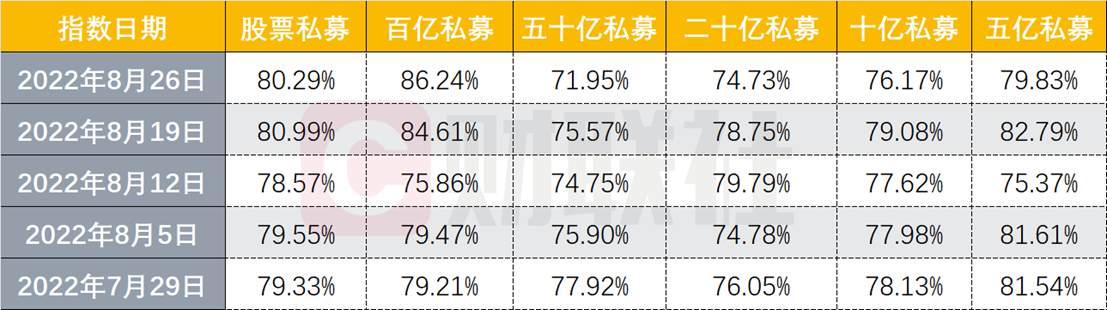

数据来源:私募排排网

私募排排网数据显示,私募排排网数据显示,截至8月26日,股票私募仓位指数为80.29%,较此前一周下降了0.70%,不过,股票私募仓位指数已经连续2周超过80%。分规模来看,百亿私募连续3周加仓,百亿股票私募仓位指数为86.24%,较此前一周进一步提升了1.63个百分点。

此外,值得一提的是,就在市场震荡盘整的背景下,私募基金规模在7月底重回20万亿大关,私募基金数量也是呈现平稳增长趋势。私募排排网不完全统计数据显示,8月证券私募管理人共计备案2354只基金,较7月份2218只增长6.13%。50家百亿私募集体“出手”,在8月纷纷备案发行新基金,林园投资、同犇投资、相聚资本、星石投资等股票策略百亿私募均发行了新品。

种种迹象表明,虽然年内私募整体业绩并不尽如人意,但针对后市,随着内外部条件的持续改善,“看多做多”仍是当前业内的主流认知,而成长板块机会也依旧受到私募业内的青睐。

百亿私募仓位持续提升

进入9月,A股市场整体依旧延续了7月初以来的回调趋势,截至周一收盘,上证指数徘徊在3200点关口下方。面对市场的阶段性趋弱,私募是如何看待的,又将怎样应对?

私募排排网的最新数据显示,截至8月26日,股票私募仓位指数为80.29%,较此前一周下降了0.70%。虽然环比略有下降,但股票私募仓位指数已经连续2周超过80%,表明股票私募依旧处于较高水平。

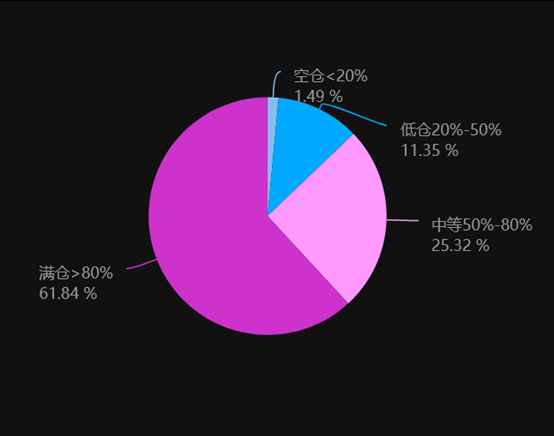

具体来看,61.84%的股票私募仓位超过8成,另有25.32%的股票私募仓位介于5-8成之间,仅有1.49%的股票私募仓位低于2成。

图片来源:私募排排网

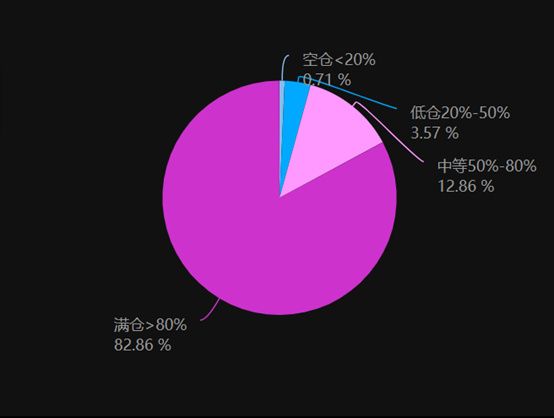

分规模来看,百亿私募连续3周加仓,私募排排网的数据显示,截至8月26日,百亿股票私募仓位指数为86.24%,较此前一上涨了1.63%,且这已是该指数连续第3周上涨。具体来看,82.86%的百亿股票私募仓位超过8成,仓位介于5-8成之间的百亿股票私募占比为12.86%,仅有0.71%的百亿股票私募仓位低于2成。

图片来源:私募排排网

不过,值得一提的是,在百亿股票私募持续加仓的同时,其余规模股票私募仓位指数则出现了大幅下降,五十亿规模股票私募仓位指数为71.95%,较上周大幅下降了3.62%;二十亿规模股票私募仓位指数为74.73%,较上周下降了4.02%;十亿规模股票私募仓位指数为76.17%,较上周下降了2.91%;五亿规模股票私募仓位指数为79.83%,较上周下降了2.96%。相比之下,中等规模股票私募减仓力度最大。

私募业内分歧乍现

整体而言,年内A股市场风格巨变,外部风险不断,私募业面对前所未有的挑战。明星私募业绩变脸、老牌私募黯然掉队。其中,近期但斌由于部分产品触及预警线再次成为市场关注的焦点。这一背景下,代表行业翘楚的百亿私募队伍,也开始呈现明显分化。

数据显示,截至8月29日,百亿级私募数量为109家,相比于去年底,已有13家私募退出百亿梯队。值得注意的是,在掉队的13家机构中,多家机构曾凭借亮眼业绩实现规模快速扩张。然而在今年以来跌宕起伏的市场中,此类私募业绩回撤明显,规模随之跌破百亿关口。

具体来看,嘉恳资产、赫富投资、申毅投资、呈瑞投资、宁波宁聚、煜德投资、思道科投资、和谐浩数投资、泛海投资和星阔投资等13家私募退出了百亿俱乐部,其中的多家机构曾是业绩榜单中的佼佼者。

有业内人士就认为,私募整体业绩下滑的核心还是市场原因,今年A股的确表现不佳。不过,一些老牌私募管理人的业绩变脸还是会显得格外扎眼。例如,近期但斌旗下有3只产品发布了触及预警线的通知,累计净值均跌破0.8元,即浮亏超过20%。

从东方港湾旗下产品的收益来看,第三方平台数据显示,今年以来收益普遍为负,仅东方港湾中邮证券价值甄选1号呈正收益。不过,从长期来看,但斌旗下多只产品的年化回报较为亮眼,多只产品累计收益率超过300%。

与此同时,根据私募排排网的不完全统计数据,8月证券私募管理人共计备案2354只基金,较7月份的2218只增长6.13%。其中有19家私募管理人8月备案基金数量在10只及以上。此外,8月也是私募大咖的产品募集高峰期,包括周应波的运舟私募、管华雨的合远私募,崔莹的勤辰私募均在8月份在多渠道紧锣密鼓进行新品募集。据渠道消息,周应波的新产品自8月15日开始募集以来,募集金额合计近90亿元。可见,针对后市,不少私募其实也并不悲观。

继续看好成长板块机会

针对近来A股的整体走势及部分私募的仓位调整,苏州证禾基金基金经理许志强就表示:“7月以来,市场陷入新一轮震荡,从长期来看大家应该没有那么悲观,但是不排除投资者悲观赎回让管理人被动要减仓。”

丹羿投资表示,一方面,过去两个月的行情基本由光伏和煤炭代表的新老能源板块支撑,其他行业则相对乏善可陈,大消费受各地疫情的再次反复持续回调。即使是新能源板块,也看到以宁德时代、隆基绿能为代表的老龙头股价表现也是差强人意,只有各类新技术、新势力的股票高歌猛进。

而8月中旬以来,从多位知名私募基金经理调研相关标的的情况上看,同样也能从中一窥私募当前的操作方向。比如高毅资产首席投资官邓晓峰,调研东富龙、美亚柏科和立讯精密,重阳投资两位基金经理则一同调研华阳科技。

与此同时,在密集调研的过程中,部分头部私募已经付诸行动,布局困境反转机会。上市公司半年信息显示,截至二季度末,百亿级私募任桥资产持有美亚柏科516.1万股,相比于一季度末增持33.7万股;迎水投资二季度则新进长阳科技,截至二季度末,持股数量为550万股,位列公司第二大流通股东;邓晓峰管理的两只产品二季度加仓东富龙,截至二季度末合计持股数量为770万股。

“前期成长股的反弹中包含了过于乐观的预期,因此,结构上来看,虽然在经济缓慢复苏、流动性宽松的环境下,成长股的机会更大,但需要在其中寻找市值较小且估值合理的股票。与此同时,目前市场流动性较为宽松,消费等处于低位的板块出现边际改善因素时,相关标的会有所表现。”星石投资副总经理、首席策略投资官方磊坦言。

丹羿投资则认为,在当前市场疲弱的背景下,股市中更多的机会存在新技术、新事物中,以及能走向全球市场企业中。虽然这些股票大部分在较高位置,但这些方向(例如进口替代的半导体&软件、新能源中的新技术、新工艺、智能汽车供应链等)仍然是未来需要长期投入精力研究的。