联储证券多个资管产品暴雷,踩雷上市公司曾涉徐翔内幕交易案

财联社8月25日讯(记者杨卉)“券业一哥”中信证券理财暴雷热度还未褪去,联储证券旗下资管暴雷诉讼案的最新进展再引起业内关注。

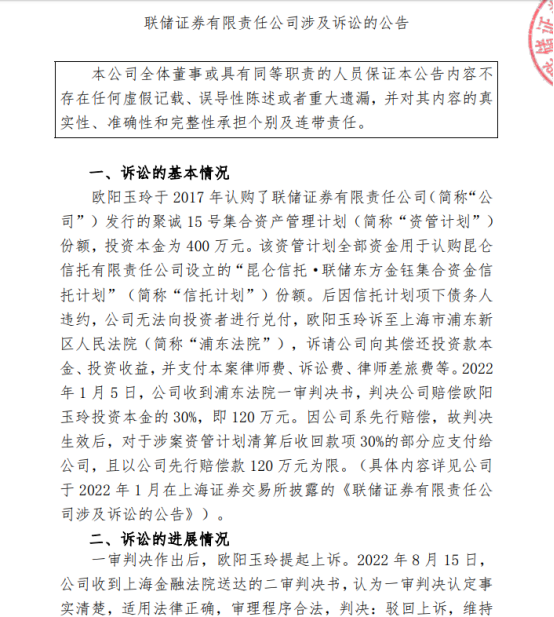

联储证券发布旗下资管诉讼进展,公告显示,2017年,投资者欧阳女士认购联储证券发行的聚诚15号集合资管计划,投资本金400万。该资管计划全部资金认购“昆仑信托·联储东方金钰集合资金信托计划”份额。

一年半后,因信托计划债务人东方金钰违约,聚诚15号暴雷,联储证券无法向投资者进行兑付。欧阳女士将联储证券告上法庭,要求赔偿本金、投资收益及律师费共514万,一审判决联储证券赔偿欧阳女士投资本金的30%,即120万元。欧阳女士不服继续上诉。

2022年8月15日,二审判决驳回上诉,维持原判。

除了东方金钰暴雷引发的多个诉讼案件,联储证券旗下的多个资管产品暴雷而无法兑付,据不完全统计,暴雷金额逾20亿元,被判赔付约1273万元。

近期券商理财暴雷案例背后,也折射出券商理财销售流程、适当性管控、资管业务风控不足等多项合规问题。

东方金钰暴雷,实控人曾联手徐翔操纵股价

2016年12月6日,联储证券发布《推广公告》,推广设立2年期的聚诚15号资管计划合同,认购昆仑信托设立的信托计划,该信托计划通过受让东方金钰子公司深圳东方金钰股份公司100%股权的股权收益权,以信托资金支付转让价款,为东方金钰提供融资。

东方金钰承诺到期回购该股权收益权。并由东方金钰控股股东云南兴龙实业有限公司为本次融资提供无限连带责任保证担保;东方金钰实控人赵宁、王瑛琰夫妇为信托计划提供无限连带责任保证担保。

2018年7月3日,东方金钰未能按时履行信托计划约定的还本付息义务,昆仑信托宣布信托计划于2018年7月20日提前到期,东方金钰出现实质性违约。联储证券亦于2018年8月16日,向投资者发布《公告》,宣布资管计划于2018年7月20日提前终止。

东方金钰公司早期实控人为赵兴龙(赵宁父亲),起家于翡翠贸易,于2006年借壳多佳股份完成资产重组,使得东方金钰成为中国第一家翡翠上市公司,在2015年牛市行情中,东方金钰股价曾一度超过60元,市值亦达到280亿。

2018年,东方金钰经营开始出现问题,多笔债务出现实质性违约,2018年7月25日晚间,东方金钰公告称,公司及子公司到期未清偿的债务共计9.16亿。

2019年1月16日,东方金钰收到证监会调查通知书,因涉嫌信息披露违法违规,遭证监会立案调查。

值得一提的是,2015年11月1日徐翔涉嫌操纵证券市场案,曾牵连出东方金钰。

徐翔通过瑞丽金泽投资管理有限公司参与东方金钰的定增,提前进场布局,后利用自身影响力在二级市场拉升股价,,赵兴龙集中批量销售翡翠原石、释放公司业绩,同时发布高送转等市场追捧的炒作信息。

联手操作下,伴随2015年牛市行情,东方金钰股价在7月达到历史最高点,股价曾一度超过60元,市值近280亿。

2021年1月13日,上交所对*ST金钰作出终止上市决定。2021年3月17日,东方金钰退市整理期结束满七日,被上海证券交易所予以摘牌。

伴随着东方金钰的债务危机及退市,联储证券资管计划暴雷,无法按预期兑付投资人,多名投资人最终选择与联储证券对簿公堂。

联储证券众多资管计划仍未兑付

联储证券成立于2001年,前身为众成证券,由山东、河南、湖南、西安、沈阳五大证券交易中心改组筹建,总部位于山东青岛,注册资本32.40亿元,第一大股东为北京正润投资集团,主体信用评级为AA级,目前有57家营业部、18家分公司和2家子公司,包括另类投资子公司和私募子公司。

2021年联储证券实现营收10.13亿元,净利润3678.74万,2022年08月24日,联储证券披露2022年中报,营业总收入为2.42亿,亏损8971.4万。

联储证券2016-2017年资管业务高歌猛进,根据中基协数据,两年间共设立60只资管产品,2018年资管计划新设数量急速下降,仅为2只,2019年新设21只集合资管计划。

资管业务快速扩张,相关风控缺失,2018年联储证券多个资管计划因暴雷而陷入兑付危机。企查查显示,联储证券目前有293条法律诉讼信息,其中69条为理财诉讼案件。

涉及到的集合资管产品分别为聚诚系列(1号、5号、9号、15号、16号、20号)、中弘1号、众城13号。资管产品中涉及到5家上市公司。其中,中弘股份、凯迪生态、东方金钰、盛运环保均已退市,ST宏图陷入债务危机或将重组。

据不完全统计,联储证券资管产品暴雷金额逾20亿元,被判赔付约1273万元。

多名投资者选择起诉联储证券,财联社记者在裁判文书网查阅到多宗案件判决,已完成审理的案件主要集中于“聚诚5号”及“聚诚15号”。产品投向分别为ST宏图及东方金钰。

在多数案例中,法院判决总体依然遵循投资者风险自负原则,但同样根据若干事实认定联储证券存在过错,根据过错程度不同,需要按照一定比例承担先行赔付责任。赔偿比例有所浮动,为10%-50%不等。

以近日联储证券公告的聚诚15号诉讼为例,法院审理认定,联储证券公司存在一定程度的违法违规行为,亦违反了《资产管理合同》项下管理人应尽的谨慎勤勉的管理义务。联储证券需赔偿投资者投资本金的30%。

根据相关判决书显示,联储证券在部分资管产品运作过程中存在若干问题:一是销售不规范。资管产品的个别投资者未签署《客户风险承受能力调查问卷》,部分签名非客户本人签署;二是资管业务内部控制不到位。联储证券对部分资管计划的尽职调查不充分。

联储证券在年报中表示,对于存量非标资管出险项目,公司报告期内继续积极履行管理人勤勉尽责义务,努力做好以前出险项目的财产保全、案件审理及强制执行等投后管理工作,促进风险项目处置平稳推进。

理财产品暴雷为行业敲响警钟

除联储证券外,近期“券业一哥”中信证券理财产品“暴雷”也同样引起业内外关注,早前,天风证券与招商银行合作的天风并购基金,也同样因暴雷深陷舆论漩涡。

对券商而言,资管产品运行中需要格外注重合规问题,三大问题需引起券商重视:

一是完全适格投资者的认定,以及产品风险揭露流程。部分判决案例中,由于《客户风险承受能力调查问卷》非投资人本人签署,赔偿比例达到50%,高于其他案件;

二是避免销售不规范行为。证券公司委托第三方机构销售产品,未全面履行了解客户、了解产品、将适当的产品销售给适合的金融消费者等义务是券商在多个诉讼案件中存在的共性问题;

适当性义务是证券公司及其委托机构在向包括金融消费者推介、销售券商集合理财计划等高风险等级金融产品的过程中,必须履行的了解客户、了解产品、将适当的产品销售给适合的金融消费者等义务。因证券公司与机构之间为委托代理关系,证券公司应对机构的销售行为承担法律责任;

三是勤勉尽责,进行严格的合规制度建设。本次案例中,监管部门出具的《行政监管措施决定书》中,因联储证券存在“部分资管计划信息披露不及时销售不规范、额度种类划分不当、合同条款缺失、资管业务内部控制不到位、部分资管计划投资比例超标”等具体违规行为,是法院判决券商过错的重要依据。