巴菲特,又出手了!

巴菲特3个月抛售美银股票近百亿美元。

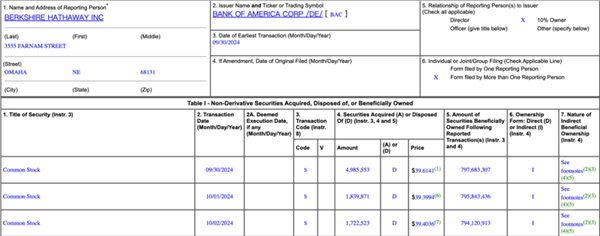

美国证券交易委员会(SEC)公布的最新信息显示,本周前三个交易日(9月30日至10月2日),巴菲特旗下的伯克希尔·哈撒韦合计抛售了超过854万股的美国银行股票,成交价格在每股39.3994美元至39.6141美元之间,合计套现约3.379亿美元(约合人民币23.7亿元)。

从7月至今,伯克希尔·哈撒韦累计减持了约97.51亿美元(约合人民币684.37亿元)的美国银行股票。截至10月2日,伯克希尔还持有美国银行7.94亿股股票。

抛售步伐放缓,持仓逼近“监管临界点”

当地时间10月2日(周三),美国证券交易委员会(SEC)最新披露的文件显示,巴菲特旗下的伯克希尔·哈撒韦在9月30日至10月2日期间出售了约840万股美国银行普通股,套现金额约为3.379亿美元。从7月至今,伯克希尔·哈撒韦累计减持了约97.51亿美元的美国银行股票。

(伯克希尔·哈撒韦最新减持美国银行股票文件 来源:SEC)

此次减持后,巴菲特旗下伯克希尔·哈撒韦对美国银行流通股的持股比例降至10.2%。按照相关规定,如果持股比例超过10%,需要在2天内披露交易;若持股比例不超过10%,则无需尽快披露交易情况,通常可能需要等待数周,在每个季度报告中披露。

7月份,伯克希尔·哈撒韦开始对美国银行股票进行大规模减持。整个7月,该公司累计出售了约38.25亿美元的美国银行股票。

8月份,伯克希尔·哈撒韦合计抛售了约23.8亿元的美国银行股票。8月15日至19日,伯克希尔·哈撒韦卖出了约5.5亿美元的美国银行股票。接着,在8月23日至27日,又抛售了约9.819亿美元的股票。在8月28日至30日,进一步出售了大约2100万股美国银行股票,套现约8.48亿美元。

进入9月份,伯克希尔·哈撒韦的减持活动持续进行。9月3日至5日,该公司卖出了约7.60亿美元的美国银行股票。9月6日至10日,该公司以较小规模抛售约2.29亿美元。9月17日至19日,又抛售了约8.96亿美元。9月20日至9月24日出售了约2100万股美国银行普通股,套现金额约为8.63亿美元。9月25日至9月27日小幅套现4.61亿美元。

本周三SEC公布的最新文件显示,伯克希尔·哈撒韦进一步出售了约854万股美国银行普通股,套现金额约为3.38亿美元。值得一提的是,巴菲特最近2次抛售美国银行股票的步伐开始放缓,每次的抛售总额均远低于过去3个月平均每轮(通常持续三天)约7.5亿美元的额度。

综上所述,7月至10月初,伯克希尔·哈撒韦公司总计套现金额约97.51亿美元。据悉,如果不考虑税收的影响,巴菲特自7月中旬以来出售美国银行股票的总收益加上自2011年以来获得的股息,已经超过了其购买美国银行股份所花费的146亿美元。

在最新的出售完成后,伯克希尔仍持有7.94亿股美国银行股票,按最新收盘价计算,伯克希尔·哈撒韦在美国银行的剩余股份价值仍高达311亿美元,稳居第一大股东地位。

至于巴菲特接连的抛售行为是不是真的意味着要清仓美国银行,还尚未可知。不过按其习惯来说,当他开始卖出一只股票时,最终会清仓该股。近年来,伯克希尔已经清仓了多家银行的股票,包括美国合众银行、富国银行、纽约梅隆银行。

Summit Global Investments的投资主管兼高级投资组合经理阿什·沙阿表示:“总而言之,巴菲特似乎认为目前最好的投资是现金和国债。”

在9月10日举行的巴克莱全球金融服务会议上,美国银行首席执行官布莱恩·莫伊尼汉告诉听众,他不能直接打电话给巴菲特,问他到底在做什么,“因为坦率地说,我们不能问,我们也不会问”。

计划再度发行日元债券

当地时间10月1日,伯克希尔披露的另一份文件显示,公司计划今年在全球市场进行第二次日元债券发行,引发市场猜测该公司寻求增加在日本的投资。

(来源:SEC)

文件显示,伯克希尔已聘请美银证券和瑞穗证券负责此次日元债券的发行。伯克希尔自2019年以来一直是日元票据的定期发行人,上一次发行此类债券是在今年4月份。当时伯克希尔通过发行日元债券总计筹集了2633亿日元(约合17.1亿美元),是该公司有史以来八次发行日元债券中规模第二大的交易,仅次于2019年首次发债的4300亿日元。

巴菲特的融资计划通常备受股票市场投资者的关注。今年早些时候,巴菲特透露出购买日本五大商社股份的消息后,一度推动日经225指数创下历史新高。巴菲特在2月份的年度股东信中表示,伯克希尔的大部分日本投资都是通过日元债券融资实现的。截至10月1日,伯克希尔未偿还的日元债券约为1.41万亿日元(约合98亿美元)。

据一些市场观察分析表示,巴菲特此次可能会投资日本的金融公司和航运公司。大和证券的首席技术分析师木内英二认为,保险公司和航运公司可能是巴菲特的下一个目标。他指出,尽管交易公司的股价因为债券发行的消息有所上涨,但涨幅不大,而自8月以来,航运和保险类股票在Topix指数中的表现领先,可能更符合巴菲特的价值投资策略。

日本银行和保险公司的估值在8月份市场大幅抛售后有所下降。与7月初相比,Topix保险和银行指数的市盈率分别从12.1和12.4降至9和10.1。野村证券的高级策略师伊藤隆司也表示,巴菲特可能会购买金融类股票,因为日本金融行业的基本面强劲,符合巴菲特的标准。

不过,一些观察人士认为,巴菲特的重点可能仍然放在商社上,尤其是在伯克希尔最近出售美国银行股份的背景下。一位长期关注巴菲特的分析师表示,巴菲特在出售美国银行股票的同时,不太可能会购买日本的银行股,因为他对美国市场更为了解。