2024年二季度文旅集团投融资分析报告

二季度,文旅集团签约项目数量环比增幅达55%,投资持续扩张;融资金额380.04亿元,环比有所下降,呈现阶段性放缓特征。

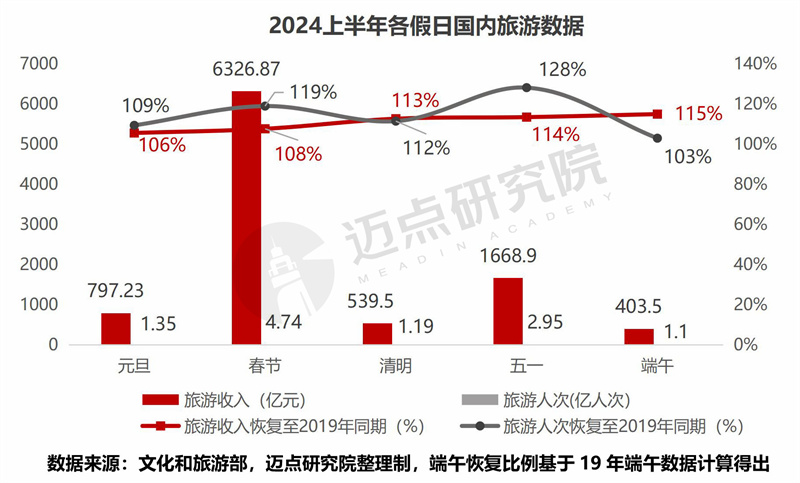

2024年以来,旅游市场热度不减,文化与旅游消费潜能进一步激发,尤其假期多项出行指标再创新高,上半年5个节假日国内旅游人次和旅游收入均超过2019年同期水平。出入境游方面,伴随互免或单免政策、中国72/144小时过境免签政策适用国家范围扩大、持续扩容,上半年出入境旅游明显增长。据国家移民管理局数据:2024上半年出入境人次达2.87亿人次,同比增长70.9%,尤其是进入中国的外籍人士数量达到1463.5万人次,较去年同期激增152.7%,政策积极效应不断显现、“中国行”持续火热。

国内、出入境旅游市场的积极发展态势为旅游投资注入“强心剂”,企业投资信心提升,文旅集团加大项目投资力度,二季度签约项目数量同比、环比均增幅明显。与此同时,各文旅集团积极探寻和创新融资方式,以保障项目投入资金需求、企业的持续良性运营、压缩财务成本等。

一、二季度文旅集团投资情况

1. 文旅集团投资签约项目

二季度,聚焦文旅项目投资引资工作,以福建省、山东省、甘肃省、辽宁省、大连市、宁波市等为代表,全国多省市相继组织举办以文旅产业招商推介、文旅经济发展、旅游高质量发展等为主题的会议,文旅集团投资签约项目数量环比大幅增长,增幅约达55%。

以文旅集团(公司)为投资主体,签约项目96个,其中公布投资金额的项目66个,合计约869亿元。单个项目投资额50亿元及以上的5个,具体为德化观音岐古镇项目(拟投资50亿元,同元集团投资)、福清高铁文旅小镇项目(总投资60亿元,福建东百集团投资)、太仓阿尔卑斯国际度假区项目二期(总投资超50亿元,复星旅文集团投资)、火烧坪旅游度假区项目(位于湖北宜昌长阳县,总投资50.6亿元,武汉木兰草原旅游发展股份有限公司投资)、鄱阳湖“三区一线”文化旅游投资开发运营项目(位于江西九江都昌县,建设范围涉及都昌县内112平方公里,总投资100亿元,华夏美裕公司投资)。

签约项目类型分布,拥有20余个类型,其中以田园综合体/乡村旅游及农文旅融合类项目数量最多,其次为旅游度假区、主题乐园、酒店民宿、文旅小镇、文旅综合体,上述类型项目占比在5%-15%之间。整体来看,农文旅类、景区乐园、酒店民宿等传统类型为投资主流,同时呈现主题细分化、跨界融合化,如康养旅游、体育旅游、研学旅游、工业旅游、红色旅游等多元类型。

签约项目分布情况,以福建、山东、甘肃、浙江、广东、江苏6省相对集中。其中,福建、山东、甘肃3省受本季度组织举办文旅招商引资相关会议的拉动作用,文旅项目集中签约,如2024年福建省文旅经济发展大会(4月17日-19日)、2024山东省旅游高质量发展大会(4月25-26日)、甘肃省文旅产业链招商推介会(6月21日)。而浙江、广东、江苏3省则作为全国的旅游经济大省、旅游产业强省,长期以来为文旅投资热门区域。

2. 文旅集团投资收购

据不完全统计,二季度主要有6起代表性文旅投资收购事件,以股权收购为主要方式,聚焦实现战略布局、提升市场竞争力、扩大业务范围等目标,或“强强联合”或“大鱼吃小鱼”,促使文旅资产整合优化。

长兴文旅集团:4月与深圳绿创投资集团完成绿创浙北商业广场的收购签约。此次收购,不仅利于提升集团在文化旅游领域的综合实力,也将为长兴县的商业繁荣和文化发展注入活力。

三峡旅游:拟收购长江旅发100%股权及行胜公司100%股权,该交易事件已持续两年,目前交易标的公司员工安置、相关资产审计评估工作正在进行中。交易完成后,长江旅发和行胜公司将纳入三峡旅游的全资子公司行列,助于三峡旅游扩大公司业务范围并增强市场竞争力。

南京商旅:拟全资收购南京黄埔大酒店并增持南商商管49%的股权,标的公司黄埔酒店为高端酒店、南京商厦则是南京市唯一一家国有控股商业零售企业。通过此次交易,南京商旅将进一步加码在文旅领域的业务布局。

济南历城控股:通过收购济南文旅城持有的济南融阁100%股权,取得济南融创文旅城施柏阁酒店和国际会议中心资产,交易转让价约为4.74亿元。国资的入驻将对济南文旅城带来新发展机遇和活力,有望在管理、运营和服务等方面得到进一步提升。

东呈集团:与山东百宅一生酒店管理有限公司(即乔治莫兰迪酒店)正式签订股权合作协议,东呈集团成功获得后者30%的股权。通过战略互补和赋能生长的合作方式,东呈集团与莫兰迪酒店将实现资源共享、优势互补,共同推动双方在区域市场中的布局和发展。

岭南控股:完成对白云山旅发公司收购,拥有100%股权。通过此次交易,利于促进岭南控股集团的大旅游多元生态布局,增厚景区运营能力(备注说明:岭南控股以旅行社运营和酒店经营业务为主导,依据其2023年度财报,旅行社及酒店业务营收占比高达99.5%)。

3. 新的文旅集团公司组建

二季度,一方面以怒江文旅集团、长沙城发文旅集团、浙江康养集团等为代表的国企系文旅集团相继揭牌或注册成立,另一方面以北京蓝标文旅科技公司、北京万达文旅产业公司等为代表的民营公司设立,我国文旅集团的规模逐渐壮大、实力逐步增强、业务范围延伸、合作拓展深化。

从大理东海岸文旅公司的“政村企合作组建”到内蒙古苏尼特文旅投资公司的“共同合资成立”再到数字人头部企业优链时代和祥源文旅合资成立公司-杭州祥源数字技术研发公司、黄山浙秀文旅演艺公司的“共同投资设立”、珠江锐丰文旅集团的“合资组建”,这些“文旅合资公司”的纷纷成立反映了文旅产业的深度融合、跨界合作的特征与趋势,具有资源整合、优势互补、提高市场竞争力及风险分担等优势。

二、二季度文旅集团融资情况

1. 融资规模

据迈点研究院不完全统计,2024年二季度文旅集团融资项目(仅指已发行和通过)66项,项目数量同比2023Q2增长约37%,涉及37家文旅集团,融资金额总计380.04亿元,同比增长约22%(去年二季度为311.92亿元)。环比方面,则相对有所下降,融资交易阶段性放缓。

2. 融资工具

二季度各文旅集团债务融资工具以中期票据为主,占比42%,其具有发行成本低、发行方式灵活、彰显企业良好的信用能力等优点。其次为超短期融资券和私募,占比分别为29%、18%。而短期融资券、ABS、小公募、资产担保债务融资工具CB占比则相对较低,但对丰富融资产品、拓展融资渠道具有重要意义。

小公募:相对私募的“非公开”发行,小公募为公开发行,且对认购或投资的人数没有限制。具有投资者门槛适中、流动性较好、审核效率高等优点,但也存在一定的投资风险、投资标的受市场波动影响、发行条件有限制等缺点。

资产担保债务融资工具CB:以发行人资产或资产池提供担保,约定由发行人或资产产生的现金流作为收益支持,定位于“资产和主体双重追索”即“双重增信”的结构化融资工具,帮助企业盘活沉睡的不动产、土地使用权、在建工程、股权等多种类资产。对文旅集团而言,该金融工具助于将存量资产盘活、变“存量”为“增量”。

3.部分省区文旅集团融资

据统计,二季度发债融资的文旅集团分布于全国17个省(直辖市、自治区)。其中,江苏省各文旅集团发债笔数最多,具体为14笔;北京市各文旅集团融资金额最高,为60亿元,共涉及首旅集团、首旅酒店集团、北京八达岭旅游有限公司3个发债主体。除北京、江苏外,福建、湖北两省的文旅集团融资表现亦突出,融资金额均超40亿元。

近年来,福建省在金融助力文旅资源开发、产业发展、场景搭建方面取得明显成效,如创新推广文旅专属金融产品(如“民宿贷”、“海丝贷”、“文创贷”、“古屋贷”、“名城古建贷”等)、景区收益质押破解融资难题、金融电商助力乡村旅游等,值得其他省份学习与借鉴。二季度,以福州古厝、龙岩文旅汇金、泉州文旅为融资主体,共完成9笔融资项目、融资金额达42.5亿元。

湖北省则以湖北文旅集团、宜昌交旅集团、武当山文旅集团为融资主体,完成6笔融资、融资金额41.11亿元。尤其是以湖北文旅集团为代表,不断探索丰富创新融资模式、拓宽融资渠道:4月成功发行湖北企业首单酒店资产CMBS,即“中信建投-洪山宾馆及光谷假日酒店资产支持专项计划”,发行规模10.51亿元;6月,该集团2024年第二期小公募公司债在上交所成功发行,发行规模6亿元。

4.各文旅集团融资表现

据迈点研究院不完全统计,2024年二季度共有37家文旅集团发起并完成融资事项,其中首旅集团融资金额最高,为49亿元;福州古厝集团融资项目数最多,共6笔。除上述两家文旅集团外,山西文旅集团、镇江文旅集团、湖北文旅集团这3家集团本季度融资金额均超20亿元;瘦西湖旅游发展集团、广西旅游发展集团、青岛西海岸旅投集团融资项目数则均有4笔及以上。

首旅集团:融资项目5笔(3笔中期票据、两笔超短期融资券),融资金额49亿元。环比一季度,无论是项目数还是金额均呈下降趋势。从其一季度财务报告数据可知,2024Q1净利润-3.05亿元,为亏损状态,面临承债压力。

福州古厝集团:融资项目6笔(中期票据和超短期融资券各3笔),融资金额22.5亿元。作为福州市管的一级大型综合性国有企业,福州古厝集团以古厝文旅、会展赛事、商贸酒店、城建交通为四大核心业务,三坊七巷、鼓岭风景名胜区为其主要运营的景区。

镇江文旅集团:通过一笔私募,发行金额25.17亿元,创本季度单笔融资规模最高。集团主要承担镇江市文化旅游资源的综合开发运营、文化旅游产业发展、园林景区开发建设、古运河开发建设等功能。

瘦西湖旅游发展集团:融资项目5笔(中期票据两笔、超短期融资券3笔),融资金额7.57亿元,以高频次、低金额为特征。作为瘦西湖景区的资本运作平台,除文旅主业外,集团业务延伸涉及园林设计施工、房地产开发、影视传媒、资产管理等多个领域。同时,在经营创新方面,瘦西湖景区加快探索建设全电气化碳中和生态景区,积极打造“零碳景区”示范样板。

青岛西海岸旅投集团:融资项目4笔,均为中期票据,发行规模10亿元,票面年利率在3%左右。集团作为一家区属国企,业务涉及旅游项目开发建设与投融资、旅游景区运营开发建设与管理、酒店及商业经营等领域,据其2023年度报告,资产规模达250亿元。

三、结语

回顾2024上半年,文旅集团投资回暖扩张,偏好旅游度假区、高端度假酒店、特色小镇、乡村旅游、主题公园等类型项目;收购交易更加频繁,资产整合优化、业务布局调整、竞争格局重塑;“强强联合”组建合资公司、跨界成立文旅公司成为趋势,为行业注入新活力与新动能;融资加速加大,金额超900亿元,并不断创新融资方式,降低融资成本,保障企业有序持续经营。

同时,审视2024上半年文旅集团的市场经营环境:一方面文旅利好政策叠加,游客出游意愿增强,文旅消费市场需求旺盛,各节假日旅游人次创新高;另一方面,文旅行业消费理性回归、企业经营成本上升、市场竞争加剧、出境游分流效应逐渐凸显、技术快速更新迭代;整体来说,市场向好态势中企业发展亦承压,利好机遇与变革挑战并存。西安旅游、曲江文旅、张家界、西藏旅游等半年报“预亏”一定程度上印证了各文旅集团面临的经营压力。

2024年是新一轮国企改革深化提升行动的关键一年,依据《国有企业2024年经营业绩目标管理考核办法》,考核导向“突出经营业绩”、“突出国企改革”等。因而,作为文旅产业发展重要组成、关键力量,国企文旅集团在保障国有资产的保值增值的同时,“经营业绩的提升”问题亦将成为关注重点。未来,弱化金融平台属性,减少企业“融资贷款—资产扩张”依赖路径,回归文旅经营本质、鼓励企业走上基于项目运营创造商业价值的道路或将成为国企文旅集团可持续、内生式发展的必然选择。